ファクタリング手数料が安い会社10社を徹底比較

「ファクタリングで急な資金需要に応えたいけれど、手数料が高くて利用をためらっている…」 「複数の会社を比較したいけど、どこが本当に安くて信頼できるのか分からない…」

ファクタリング利用者の多くが抱えるこの悩みを解決するため、本記事では手数料の安さに定評のある優良ファクタリング会社10社を徹底比較し、ランキング形式でご紹介します。

当記事では、数あるファクタリング会社を徹底的に比較し、手数料が安いファクタリング会社のみランキング形式でご紹介します。

\口コミ好評でユーザー満足度が高い/

おすすめファクタリング会社

| サービス名 | 【第1位】 QuQuMo | 【第2位】 PMG |

| 手数料率 | 1%~14.8% | 2%〜11.5% |

| 入金スピード | 最短2時間 | 最短2時間 |

| 必要書類 | ・請求書 ・通帳のコピー | ・請求書 ・通帳のコピー ・決算書 |

| 手続き | オンライン完結 | オンライン完結 |

| 利用可能額 | 1万円〜上限なし | 50万円〜2億円 |

ファクタリングを活用するメリット

業績に関わらず売掛債権を現金化できる

ファクタリングの大きなメリットの一つは、自社の業績が芳しくない状況でも資金調達が可能な点です。一般的な銀行融資であれば、赤字などの業績不振があると融資を受けられない場合が多いです。

一方でファクタリングは、売掛先企業の業績が良好であれば、自社の状況に関わらず売掛債権を現金化できます。税金などの未払いがある場合でも、ファクタリングであれば対応してもらえる可能性が高いです。

最短即日での資金調達が可能

ファクタリング会社によっては最短即日での現金化が可能なため、運転資金や設備投資などの急な支払いにも対応でき、資金繰りの面でも安心できます。

銀行融資や公的融資の場合、審査や手続きに時間がかかるため、数日から数週間ほど時間がかかるのに対し、ファクタリングであれば最短で数時間程度で現金を受け取れます。

売掛債権の未回収リスクを最小限に抑えられる

売掛金は支払いを受けるまで現金化できないため、黒字倒産のリスクもあります。ファクタリングを利用すれば、売掛金の支払い期日を待たずに現金化でき、経営資金に余裕が生まれます。

償還請求権の無いファクタリングを利用すれば、取引先が倒産した場合でも回収リスクを回避できます。

ファクタリングを活用するデメリット

20%〜30%程度の手数料がかかることも

ファクタリングは利便性の高い資金調達手法である一方で、手数料が高くつく可能性があります。銀行融資では1%代の利息で済むのに対し、ファクタリングでは最大で20%〜30%程度の手数料がかかることもあります。

特に取引先との信頼関係を重視した2社間ファクタリングを利用する場合、その分手数料を多く払う必要があります。

売掛金の額までしか資金調達できない

ファクタリングのデメリットとして、売掛金の金額までしか資金を調達できないことが挙げられます。

設備投資など多くの資金が必要な場合、銀行からの融資の方が適しています。ファクタリングは資金繰りを改善し、キャッシュフローを整える目的で利用するのが最適です。

3社間ファクタリングだと取引先にバレる

3社間ファクタリングを利用する場合、取引先企業がファクタリング会社に直接支払う必要があるため、ファクタリングを利用していることがバレてしまう恐れがあります。

取引先に自社が資金調達に困っているという印象を与える可能性もあるため注意が必要です。ただし、普段から相談しやすい関係性の売掛先であれば、ファクタリングの利用に納得してもらえるでしょう。

手数料が安いファクタリング会社おすすめ10選

「QuQuMo」 手数料率1%~14.8%

| 手数料 | 1%~14.8% |

|---|---|

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細 |

| 調達可能額 | 1万円〜上限なし |

| 手続き | オンライン完結 |

| 入金スピード | 最速2時間 |

「QuQuMo」は、オンライン完結型のファクタリングサービスなので、振り込みまでのスピードが早く、手数料も安いのが特徴です。

手続きがスムーズにいけば、申込10分・見積もり30分・送金手続き60分の計2時間程度で資金調達が完了します。

QuQuMoの手数料率は、1%〜14.8%と業界内でもトップクラスに低い手数料率なので、優先的に見積もりを取っておきたいファクタリング会社です。お見積もり時の信用情報や、買取金額を元に手数料率が決定されます。

利用者の口コミ・評判

急な資金ショートで困っていましたが、申し込みから入金までオンラインで完結し、最短2時間という驚きの速さで対応してもらえました。提出書類も少なく、手続きが簡単なのも助かりました。担当の方の対応も親切で、安心して利用できました。

(引用元:Hiraku Tech調査)

少額の売掛債権でも対応してくれるので、個人事業主や小規模な会社には非常にありがたいサービスです。手数料も業界最安水準と聞き、実際に他社と比較しても納得のいく金額でした。2社間ファクタリングなので取引先に知られずに資金調達できます。

(引用元:Hiraku Tech調査)

「PMG」 手数料率2%〜11.5%

| 手数料 | 2%〜11.5% |

|---|---|

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細 ・決算書 |

| 振込期間 | 最短2時間 |

| 手続き | オンライン完結 |

「PMG」は、法人向けのファクタリングサービスであり、2社間・3社間ファクタリングに対応しています。

毎月の取扱買取件数1,500件以上の実績があり、買取率は98%と業界最高水準です。リピート率96%・他社からの乗り換え率98%であることからユーザー満足度の高さがうかがえます。

審査から最短2時間のスピード入金と、業界最安水準の手数料率(2%〜11.5%)が強みです。

利用者の口コミ・評判

急な資金調達にも関わらず、担当の方が非常にスピーディーかつ丁寧に対応してくれました。審査も柔軟で、他の金融機関では難しかった状況でも親身に相談に乗ってくれ、事業のピンチを救われました。専門知識も豊富で頼りになります。

(引用元:Hiraku Tech調査)

ファクタリングだけでなく、経営全般に関するコンサルティングも無料で受けられるのが大きな魅力です。資金調達をきっかけに、事業の根本的な課題解決に向けたアドバイスを頂けました。単なる資金繰り以上の価値を感じています。

(引用元:Hiraku Tech調査)

「PayToday」 手数料率1%〜9.5%

| 手数料 | 1〜9.5% |

|---|---|

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細 ・決算書 |

| 振込期間 | 最短30分 |

| 調達可能額 | 10万〜上限なし |

| 手続き | オンライン完結 |

「PayToday」では、AIを活用した与信判断を行なっているので、審査から入金までのスピードがかなり早いです。場合によっては即日での振り込みも可能です。

一般的なファクタリング業者に見積もりを依頼すると、10%〜20%の手数料を提示されるケースが多いですが、PayTodayでは上限手数料が9.5%に設定されています。

また、通常であれば30〜45日先までの債権しか買取ってもらえないケースが多いですが、PayTodayでは最大90日後の債権まで買い取ってくれます。

利用者の口コミ・評判

AI審査のおかげで、申し込みから入金までが本当にスピーディーでした。最短30分と聞いていましたが、実際に1時間もかからずに振り込まれ、急な資金ニーズに迅速に対応できました。オンライン完結で手続きが簡単なのも魅力です。

(引用元:Hiraku Tech調査)

手数料の上限が9.5%と明確で、他のファクタリングサービスと比較してもリーズナブルだと感じました。個人事業主や中小企業でも利用しやすく、少額の請求書から対応してくれるので、資金繰りの細かい調整に非常に助かっています。

(引用元:Hiraku Tech調査)

「アットラインファクタリング」 手数料率3%〜10%

| 手数料 | 3〜10% |

|---|---|

| 必要書類 | 本人確認書類/請求書/口座の入出金明細 |

| 振込期間 | 最短5分 |

| 手続き | オンライン完結 |

「アットラインファクタリング」は、入金まで最短5分というスピーディーで柔軟な資金調達を実現するファクタリングサービスです。

幅広い業種・事業規模に対応しており、手数料は3〜10%と良心的な設定になっています。審査はオンライン完結で来店による面談が不要なので、全国どこでも利用可能です。

建設業・運送業・IT業界など、取引先の支払いサイクルが長く、早期資金化が必要な企業や、新規事業や成長企業で銀行融資は難しいが、事業拡大のための資金が必要な企業におすすめです。

利用者の口コミ・評判

起業したばかりで銀行融資を受けるのが難しく、資金繰りに悩んでいました。アットラインのファクタリングは、赤字決算や創業間もない企業でも利用OKとのことで、無事に資金調達ができました。

(引用元:Hiraku Tech調査)

取引先からの入金が遅れ、ガソリン代や車両の維持費の支払いが厳しくなっていました。アットラインのファクタリングはオンラインで完結し、手続きもスムーズだったので、最短で入金してもらえました。

(引用元:Hiraku Tech調査)

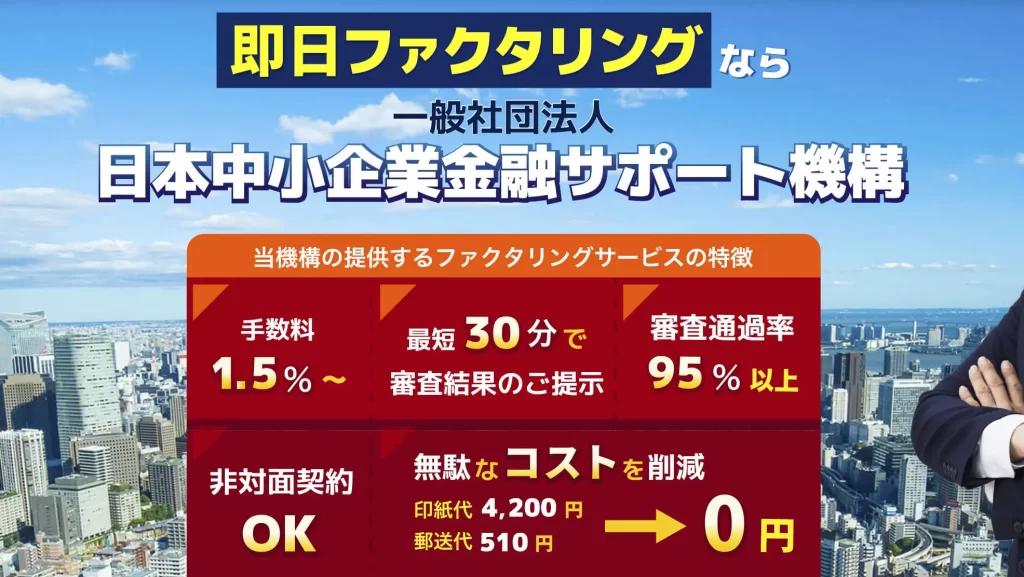

「日本中小企業金融サポート機構」 手数料率1.5%〜18%

| 手数料 | 1.5%〜 |

|---|---|

| 必要書類 | 売掛金に関する資料(請求書、契約書など) 口座の入出金履歴(直近3か月分) |

| 利用可能額 | 制限無し |

| 手続き | オンライン完結 |

| 入金スピード | 最短3時間 |

「日本中小企業金融サポート機構」は、ファクタリング業界では珍しい非営利団体となっています。

1つでも多くの中小企業を救済し、役に立ちたいという思いから、最低限の手数料にてファクタリングを請け負っています。もちろん個人事業主の利用にも対応しています。

また、日本中小企業金融サポート機構では、通常のファクタリング業務と並行して、経営及び各種コンサルティング業務を行っています。

利用者の口コミ・評判

一般社団法人が運営しているという安心感があり、ファクタリングの手数料も比較的低めに設定されていると感じました。オンラインで手続きが完結し、スピーディーに資金調達できたので、急な資金繰りの悪化にも対応できて助かりました。

(引用元:Hiraku Tech調査)

担当者の方が親身になって相談に乗ってくれ、経営状況を理解した上で最適な資金調達方法を提案してくれました。ファクタリングだけでなく、経営に関するアドバイスもいただけたのが良かったです。中小企業の味方だと感じました。

(引用元:Hiraku Tech調査)

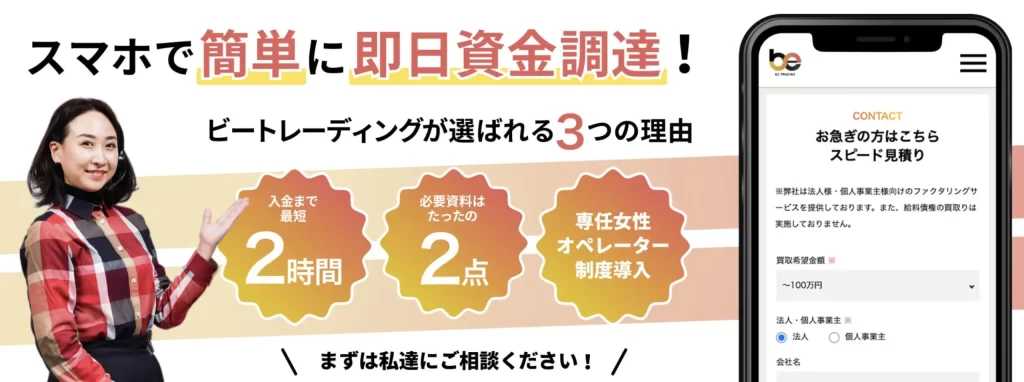

「ビートレーディング」 手数料率2%〜12%

| 拠点 | 東京・仙台・名古屋・大阪・福岡 |

|---|---|

| 手数料 | 3社間契約:2%〜9% 2社間契約:4%〜12% |

| 必要書類 | 売掛債権に関する資料(契約書、発注書、請求書など) 口座の入出金明細(直近2か月分) |

| 調達可能額 | 10万円〜数億円 |

| 累計取引数 | 71,000社以上 |

| 入金スピード | 最短2時間 |

「ビートレーディング」は、ファクタリング業界の中でも古くからある会社で、取引実績も業界トップクラスです。

創業直後の中小企業、個人事業主など、幅広い業種の方でも資金調達可能です。これまで16,000社もの資金調達を支援してきたビートレーディングはファクタリング業界の先駆者と呼べる存在です。

審査に必要な書類は通帳のコピー(表紙付き、直近2か月分)と売掛金に関する資料(請求書、契約書など)のみであり、決算書や確定申告書を用意する必要はありません。

利用者の口コミ・評判

急な資金調達が必要でしたが、申し込みから入金まで非常にスピーディーに対応してくれました。審査も柔軟で、赤字決算だったにも関わらず利用できたのは本当に助かりました。オンラインだけでなく対面での契約も可能で、安心して手続きを進められました。

(引用元:Hiraku Tech調査)

建設業を営んでおり、注文書ファクタリングを利用できるのが大きなメリットです。仕事を受注したものの、入金までの期間が長く資金繰りに困っていましたが、ビートレーディングさんのおかげでスムーズに資金調達でき、事業を継続できています。

(引用元:Hiraku Tech調査)

「アクセルファクター」 手数料率2%〜20%

| 手数料 | 2〜20% |

|---|---|

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細 |

| 振込スピード | 5割以上が即日入金 |

| 契約方法 | 対面 / 郵送 / オンライン |

| 調達可能額 | 30万〜1億円 |

「アクセルファクター」は、大手グループ会社が運営するファクタリングサービスなので、調達可能額の上限が1億円と高額な債権にも対応しています。

幅広い業種に対応しており、建設業・運送業・IT業・アパレル業など、様々な企業から高い支持を獲得しています。最長で6ヶ月までの売掛金を買い取り対象にしているので、建設業界など支払いまで期間が長く未回収リスクが高い売掛金にも対応しています。

また、手数料率は2%~とファクタリング会社の中でも最安レベルの水準を維持しており、審査通過率も93%と高い水準を誇っています。

利用者の口コミ・評判

急な資金調達が必要でしたが、申し込みから入金までが非常にスピーディーで、原則即日対応という言葉通りでした。オンラインで手続きが完結し、必要書類も少なかったので、手間をかけずに資金化できて本当に助かりました。

(引用元:Hiraku Tech調査)

個人事業主で赤字決算だったにも関わらず、柔軟に審査していただき、無事ファクタリングを利用できました。手数料も思ったより低く抑えられ、担当者の方の対応も親切で分かりやすかったです。今後も利用したいと思います。

(引用元:Hiraku Tech調査)

「ジャパンマネジメント」 手数料率3%〜20%

| 対応エリア | 全国 |

|---|---|

| 入金スピード | 最短即日 |

| 手数料 | 3%〜20% |

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細 |

| 上限金額 | 最大5,000万円 |

| 取引方法 | 2社間・3社間ファクタリング |

「ジャパンマネジメント」は、事業規模の大小を問わず、個人事業主から中小企業までを対象としたファクタリングサービスを行なっています。

売掛債権の金額は50万円~5,000万円までと幅広く、2社間ファクタリングと3社間ファクタリングにも対応しています。手数料の相場としては、2社間ファクタリングで10%~20%、3社間ファクタリングで3%~10%となっています。

手数料については、売掛金の種類や売掛先の規模・財務状況などに応じて算出され、売掛債権額の80~90%が買取り対象となります。

利用者の口コミ・評判

九州の会社ですが、全国対応でオンラインでの手続きもスムーズでした。急な資金調達が必要でしたが、担当者の方が親身に相談に乗ってくれ、迅速に入金まで進めてくれて本当に助かりました。審査も柔軟に対応してくれた印象です。

(引用元:Hiraku Tech調査)

建設業を営んでおり、他のファクタリング会社で断られた案件も、ジャパンマネジメントさんでは対応してもらえました。業界知識が豊富な担当者で、安心して任せることができました。手数料も納得のいく範囲で、満足しています。

(引用元:Hiraku Tech調査)

「ペイトナー」 手数料率一律10%

| 手数料 | 一律10% |

|---|---|

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細 |

| 調達可能額 | 1万円〜150万円 |

| 手続き | オンライン完結 |

| 入金スピード | 最短10分 |

「ペイトナー」は、取引先に送った入金前の請求書情報を登録すると、その報酬金額をペイトナー社が立て替えて即日で振り込んでくれます。

面談や書面でのやり取りは一切不要で、手続きはすべてオンラインで完結します。面倒な書類準備なども必要なく、会員登録をしたその日から利用できます。申請から入金までは最短10分で完了します。

また、ペイトナー社と申込者との2社間取引が採用されており、取引先にファクタリングを利用して資金調達しているという事実がバレることもないので安心して利用できます。

利用者の口コミ・評判

フリーランスとして活動しており、急な資金繰りに困っていましたが、ペイトナーはAI審査で本当にスピーディーでした。申し込みから入金までオンラインで完結し、最短10分と聞いていましたが、本当に早く振り込まれて驚きました。

(引用元:Hiraku Tech調査)

提出書類が少なく、事業計画書や決算書が不要なのが個人事業主には非常にありがたいです。手数料も一律10%と分かりやすく、安心して利用できました。まさにフリーランスのためのファクタリングサービスだと感じています。

(引用元:Hiraku Tech調査)

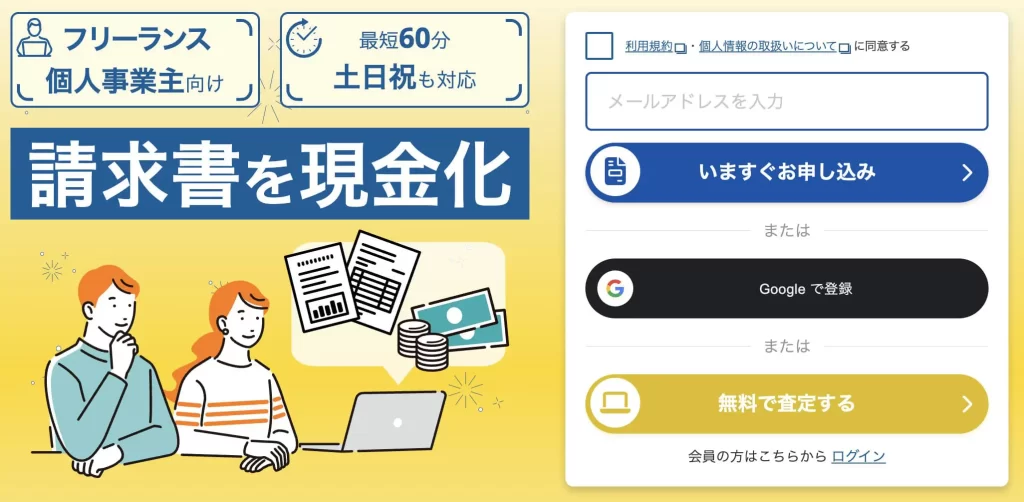

「ラボル」 手数料率一律10%

| 手数料 | 一律10% |

|---|---|

| 必要書類 | ・請求書 ・本人確認書類 ・入出金明細 |

| 調達可能額 | 1万円〜上限なし |

| 入金スピード | 最短30分 |

| 手続き | オンライン完結 |

「ラボル」は、個人事業主を対象とした新しい形の請求書買い取りサービスです。請求書のアップロードから最短30分で口座に入金されるというスピード感が強みです。

買い取り手数料は一律10%とシンプルで分かりやすい設計になっています。初期費用や月額費用は一切かかりません。

会員登録から審査手続きまで、すべてWeb上で完結するので書類審査や電話の必要がなく、スムーズに買取依頼を行うことができます。

利用者の口コミ・評判

フリーランスにとって、土日祝日や深夜でも即時振込対応してくれるのは本当に心強いです。申し込みから入金までオンラインで完結し、最短60分というスピード感には驚きました。急な資金調達が必要な時に何度も助けられています。

(引用元:Hiraku Tech調査)

独立したばかりで実績も少なかったのですが、審査が柔軟で利用できました。手数料も一律10%と分かりやすく、複雑な書類提出も不要なので、手続きが非常に簡単です。まさに個人事業主やフリーランス向けのサービスだと感じます。

(引用元:Hiraku Tech調査)